Para aquellos lectores que no son especialistas en el tema aclaramos el significado de estas siglas:

Para aquellos lectores que no son especialistas en el tema aclaramos el significado de estas siglas:

ZIRP- Zero interest rate policy, o sea una política de tasa cero

NIRP– Negative interest rate policy es decir una política de tasa negativa

Ambas está siendo implementadas por varios Bancos Centrales, en especial los de Japón, el Banco Central Europeo, EEUU (casi cero), con consecuencias negativas en muchos casos y directamente catastróficas en otros, como en el caso de los Fondos de Pensión, los que se están descapitalizando aceleradamente con graves consecuencias para sus afiliados y para la sociedad.

Dejamos para una próxima nota, explicar con más detalles los efectos de esta desatinada política y sus efectos más importantes, los que han llevado al legendario economista de Wall Steet, Jim Grant a decir en su Grant´s Interest Rate Observer: “Central Bankers have lost their marbles”, o sea que los “Banqueros Centrales han perdido la razón”.

Comparado con las opiniones de muchos otros importantes economistas, casi parece un elogio.

Antes de ir a la operación que proponemos, le mostramos unos datos y hechos increíbles:

- El 25% del mercado de deuda global tiene renta negativa

- Francia emitió bonos de 50 años (2066) a sólo el 1,75%, cuando una emisión similar en el 2010, pagó 4%.

- Según el Wall Street Journal, Bélgica e Irlanda emitieron, en forma privada, 100 millones de euros a 100 años (no especifica la tasa)

- El Financial Times nos comenta sobre dos emisiones que constituyen un nuevo jalón, ya que son las dos primeras firmas que cotizan en Bolsa y que ofrecen tasas negativas a sus inversores:

- Henkel de Alemania colocó 500 millones a dos años, “cobrando” 0,05%

- Sanofi el laboratorio francés, emitió deuda a tres años y medio, por la misma tasa negativa del 0,05%

O sea que los inversores tienen asegurado que van a cobrar menos que lo que invirtieron, aunque es más de lo que cobrarían comprando bonos del gobierno alemán, que “cobra” 0,67% por sus bonos de 2 años.

Estarán de acuerdo conmigo que con un mercado, que es un mamarracho total, el futuro del mismo no es muy promisorio, aunque sin duda hay que reconocer tiene su lado “brillante”: ostenta el record Mundial Histórico de las menores tasas en los últimos 5000 años. ¡Genial!

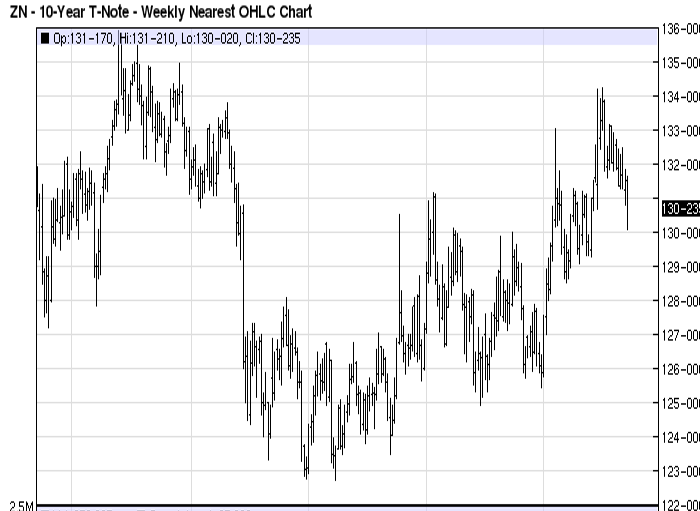

Producto estructurado con T-Notes de 10 años en el Chicago Mercantile Exchange (CME)

Si pensamos que va a continuar la gran volatilidad en los mercados de tasas, y que puede pasar cualquier cosa con ellas en cuanto a dirección, armamos una posición que tiene la virtud de hacernos obtener beneficios tomándola al alza y a la baja simultáneamente, y siempre que su movimiento exceda el 1,93% en cualquiera sentido.

Duración: 3 meses

Costo Unitario: $2500

Cotización de los T-Notes: 129,5

Punto de Cobertura: Al Alza = 132 / A la Baja = 127

(o sea que con un movimiento de 1,93% a la suba o a la baja del valor de las T- Notes, se recupera la inversión de los $2500, y todo movimiento por debajo de ese porcentaje, provoca pérdida)

Veamos el efecto que tendrían otros porcentajes de movimiento

Con una suba o baja del 3%, la utilidad sería del 62%

4%, la utilidad sería del 81%

5%, la utilidad sería del 165%

Si el inversor tuviera la convicción de que las tasas van a subir (por lo tanto los bonos perderían valor), tomaría posición solamente a la baja de los T-Notes

Costo unitario= $1100.

Con una baja de 3%, la utilidad sería del 185%

4%, la utilidad sería del 376%

5%, la utilidad sería del 445%

En cualquier alternativa que elija el inversor, tendrá la oportunidad, si lo desea, de liquidar su posición en cualquier momento durante los 3 meses que dure la operación, tanto para tomar ganancias, como para acortar pérdidas. A las 24 horas tendrá los fondos acreditados en su cuenta.

Todos los instrumentos financieros que se utilizan cotizan en mercados regulados y controlados, como el CME, CBOE, NYMEX NYSE, etc., por lo que se puede consultar el precio de los mismos en pantalla en todo momento, y no son el resultado de fórmulas y variables que sólo conoce la Institución que los emite, como es el caso de los famosos Productos Estructurados, de triste memoria como los de Lehman, Bear Stearns, etc